空き家を売却した場合、多くの方が気になるのが税金です。

特に空き家の売却価格が高額だった場合、利益に対して大きな税負担がかかるため予想以上の出費になることがあります。

そんなときに活用したい制度が「相続空き家の3,000万円控除」です。制度を利用すれば、税負担を数百万円単位で減らせます。

しかし、控除を受けるには細かな条件や注意点があるため、事前に理解しておくことが大切です。

この記事では、控除の概要から最新の改正点、具体的な計算方法、必要な書類まで、わかりやすく解説していきます。

相続した空き家の売却に悩む方は、ぜひ参考にしてください。

相続空き家の3,000万円控除とは

相続空き家の3,000万円控除とは、売却で得た利益(譲渡所得)から最大3,000万円差し引ける制度です。

空き家の放置による防災面での危険や、景観の悪化を防ぐために導入されました。

通常であれば譲渡所得に税率を掛けた分の所得税や住民税が課されますが、制度を利用すると税金がゼロになるケースも少なくありません。

空き家を相続した方にとって、税金の負担を減らしながらスムーズに売却を進められる有効な手段です。

参考:国税庁

3,000万円控除を受けるための7つの条件

相続によって得た空き家を売却する際、控除を使えるか不安と感じる方は多いでしょう。控除の適用は、7つの条件を満たす必要があります。

制度の適用可否を理解していないと、せっかくの節税チャンスを逃してしまう可能性があります。

ここからは、相続空き家の控除を受けるための7つの条件を1つずつ解説します。

①1981年5月31日より前に建てられていること

空き家に活用できる控除は、1981年(昭和56年)5月31日以前に旧耐震基準で建てられた住宅が対象です。

旧耐震基準の住宅は耐震性が十分でない場合が多く、空き家として放置すると災害時のリスクがあるため、安全性を高めるために条件としています。

ただし、旧耐震基準のままの売却はできません。家屋を解体して更地の状態にするか耐震工事を行い、国の定める基準に適合させる必要があります。

また、1981年6月1日以降は「新耐震基準」で建てられた家屋で、制度の対象外になるため注意が必要です。

②被相続人は家族と同居していないこと

2つ目は、生前時に亡くなった方(被相続人)が1人で住んでいた家が条件です。

亡くなった方(被相続人)と相続人である配偶者や子どもが同居していた場合は、「空き家」ではないため、控除の対象になりません。

例外として、亡くなった方(被相続人)が要介護認定や要支援認定を受けて、法律で定められた施設(老人ホーム)に入居していた場合は、制度の適用が認められています。

特定の施設に入居している間も賃貸に利用することなく、他の人が住んでいないことが前提です。

③売却するまで居住や賃貸に利用していないこと

相続開始から売却までの間、ずっと空き家であることが3つ目の条件です。

控除は放置されがちな家屋の売却を促進する制度であるため、「空き家」であることが欠かせません。

例えば、相続後空き家になり、そのまま売却した場合は制度の対象です。

相続した方が「一時的に」でも住んだり、誰かに貸したり、事業に使ったりしてしまうと、特例の対象から外れてしまいます。

ただし、相続後に荷物の整理や一時的な保存目的で利用した程度であれば、居住に該当することは少なくなります。

制度の適用には、確認書で誰も住んでいない家であることの証明が必要です。

④1億円以下で売却していること

4つ目の要件として、売却価格が1億円以下の場合のみ適用されます。

処分に困りやすい老朽化した住宅や地方の空き家を救済する目的の控除であるため、上限が設けられています。

例えば、売却価格が1億2,000万円の都市部の土地は、制度の対象外です。

一方で、売却価格が6,000万円の一戸建てや家屋は解体して土地の売却価格が9,800万円であれば控除の対象となります。

価格は、売買契約書の記載額で判断されます。1億円から1円でも超えてしまうと控除は使えないため、都市部や地下の高いエリアでは特に事前の査定確認が不可欠です。

⑤親族への売却でないこと

売却相手が親族や同族会社の特別関係者である場合には、控除を利用できません。実質的に所有権が変わっていないとみなされてしまいます。

特別関係者とは親子や配偶者、二親等以内(祖父母・孫)の親族、相続人が5%以上の株式を保有する法人のことです。

もちろん兄弟間といった相続人同士の売買も認められていません。

親族間での売買を検討している方は、別の方法での税金対策を検討しましょう。

関連記事:空き家の売却に活用できる6つの税金控除や特例を解説!損しないための基礎知識

⑥相続から3年経過していないこと

6つ目の適用条件は、相続が発生した年の翌年から数えて3年を経過する年の12月31日までに譲渡することです。

長期間の放置は老朽化や倒壊リスクが高まるため、国は早期の売却を促しています。

2023年6月に相続が発生した場合、2026年12月31日までに売却すれば控除を受けられますが、2027年1月以降に売却すると適用されません。

期限を過ぎてしまうと、他の条件を満たしていても制度の対象外となります。相続税の支払いや遺産分割協議で時間がかかる場合があるため、早めに売却の準備を進めましょう。

⑦2027年12月31日までに売却すること

最後の条件として2025年現在では、2027年12月31日までの売却に制度が適用されます。2016年に導入された制度で延長や改正が行われていますが、現状では2027年が最終期限です。

相続開始から適用期限の3年を経過する前であっても、2027年12月31日で控除が終了するため注意しましょう。

「いずれ売却しよう」と先延ばしすると、数百万円単位の税負担が発生する可能性があります。

売却を検討している方は、制度の終了時期を見越して余裕を持った計画を立てることが重要です。

関連記事:空き家の5つの売却方法とは?税金の基本と控除や補助金の活用術を詳しく解説!

【最新】3,000万円控除の2024年改正ポイント

控除の適用要件は、2024年1月1日に一部変更されました。

従来の制度は厳しい条件もありましたが、より利用しやすくなっています。

耐震改修や解体条件の緩和

2024年1月1日以降の譲渡においては、売買契約後に耐震改修や解体をしても控除が適用されます。改正前は、売買契約前に耐震化や解体が必要でした。

改正後は、売買契約に耐震改修や解体する旨の特約を入れ、譲渡する翌年の2月15日までに工事を完了することで認められます。

特約は契約書に入れなくても、控除の適用に必要な書類の発行は可能です。しかし、買主の協力が得られないといったトラブルに発展する可能性があるため、注意が必要です。

改正により、売却活動を進めやすくなった点がメリットです。

相続人が3人以上の場合における控除額の変更

2024年の改正により、相続人が3人以上いる場合は各相続人の控除限度額が3,000万円から2,000万円に減額されます。上限を設けることで相続人が多い場合の公平性を保つために、国は制度の見直しを行いました。

相続人が1〜2人の場合は、従来どおり各人最大3,000万円が控除されます。相続人が3人の場合は各人最大2,000万円となり合計6,000万円、4人の場合は合計8,000万円まで控除が受けられます。

人数が多い相続では、納税額が想定以上になるリスクがあるため、事前のシミュレーションが重要です。

参照:国土交通省

相続登記の義務化

2024年4月1日からは、相続開始から3年以内の登記が義務化されました。控除を受ける前に、登記を済ませておくことが前提です。

義務化になるまでは所有者不明の土地が全国に拡大し、売却や利用が進まないといった社会問題がありました。現在は、相続開始から3年過ぎても登記をしなかった場合、10万円以下の過料に課されるリスクがあるため、忘れずに行いましょう。

売却をスムーズに進めるために、相続後は早めに手続きすることが大切です。

参照:東京法務局

<<cta-contact-sell>>

3,000万円控除の計算方法

「制度を活用すると、具体的にどれくらい税金が安くなるの?」と疑問に思うかもしれません。ここでは、控除の仕組みと、具体的な計算シミュレーションについて解説します。

控除の仕組み

相続空き家の控除は、空き家の売却によって得た利益である「譲渡所得」に対して税金がかかります。「譲渡価格−(取得費+譲渡費用)」で求めた金額が譲渡所得です。

取得費とは家屋を購入したときの代金や登録免許税、不動産取得税、仲介手数料をいいます。譲渡費用とは売却時に支払う仲介手数料や測量費、建物解体費のことです。

計算式で求めた譲渡所得から、最大3,000万円を差し引いて課税額を計算します。

譲渡所得が控除額の3,000万円を下回る場合は、譲渡所得がゼロとなり、税金がかからなくなります。

長期と短期譲渡の税率

譲渡所得にかかる税率は、空き家を所有していた期間によって変わります。譲渡所得税には、所得税と住民税、復興特別所得税が含まれます。

所得税 | 住民税 | 復興特別所得税 | 合計 | |

短期譲渡(所有期間5年以下) | 30% | 9% | 0.63% | 39.63% |

長期譲渡(所有期間5年以上) | 15% | 5% | 0.315% | 20.315% |

相続の場合は亡くなった方(被相続人)が所有していた期間を引き継ぐため、多くのケースで「長期譲渡」として扱われます。

例えば、親が10年住んでいた自宅を相続し、1年で売却した場合には合計11年所有していたことになるため、長期譲渡の税率で計算されます。

参照:国税庁

<<cta-contact-sell>>

3,000万円控除が適用された場合の具体例

ここでは、いくつかのケースで制度を適用した場合の具体的な計算例をご紹介します。ご自身の状況と照らし合わせてみてください。

1,500万円で売却したケース

例えば、売却価格が1,500万円で、取得費や譲渡費用が500万円だったとしましょう。この場合、譲渡所得は「1,500万円 - 500万円 = 1,000万円」になります。

ここに制度を適用すると、譲渡所得が1,000万円なので、全額が控除でまかなわれ、課税対象額はゼロになります。このケースでは、譲渡所得税は発生しません。

譲渡所得が3,000万円以内であれば、税金を払うことなく売却できるため、1,000万円がそのまま手元に残ります。

8,500万円で売却したケース

売却価格が8,500万円で、取得費や譲渡費用が500万円、所有期間が20年だった場合、譲渡所得は「8,000万円 - 500万円 = 7,500万円」になります。

控除を適用すると、課税対象額は「7,500万円 - 3,000万円 = 4,500万円」です。この4,500万円に約20%の税金がかかります。

「4,500万円×20.315%=約914万円」となり、税額は約914万円です。3,000万円の控除がなければ「7,500万円×20.315%=約1,523万円」で約609万円の節税効果があります。

相続人が3人いるケース

売却価格が7,000万円、取得費や譲渡費用が500万円、所有期間が20年の空き家を3人で均等に相続したケースで考えます。

譲渡所得は「7,000万円−500万円=6,500万円」です。1人あたりの譲渡所得は「6,500万円÷3=約2,170万円」となります。

相続人が3人以上の場合は控除額が2,000万円に制限されるため、「約2,170万円−2,000万円=約170万円」が課税対象額です。

課税対象額に税率を掛けた「約170万円×20.315%=約35万円」が税額です。

改正前に比べると、税金負担があるため損したように感じてしまいます。

しかし、控除がない場合と比較すると、「約170万円−約35万円=約135万円」の節税効果があるため、必ず利用したい制度です。

<<cta-contact-sell>>

3,000万円控除を受けるために必要な書類

いざ控除を使おうと思っても、必要な書類が揃っていないと申請できません。確定申告の際に必要な書類を把握しておきましょう。

分離課税用の申告書B

分離課税用の申告書Bは、譲渡所得を申告するための書類です。売却した空き家の所在地や譲渡所得額、控除の有無の記入が必要です。

申告書は国税庁のホームページや税務署窓口で入手できます。オンラインで確定申告を行う場合は、e-Taxで作成可能です。

譲渡所得の内訳書

譲渡所得の内訳書は譲渡所得の計算過程を詳細に示す書類です。売却価格や取得費、譲渡費用を明確にした内訳書をもとに、税務署が控除の適用を判断します。

譲渡所得の内訳書は国税庁のホームページからダウンロードするか、e-Taxで作成可能です。

金額の根拠があいまいだと、控除が認められない場合があるため、契約書や領収書をもとに正確に記入しましょう。

参照:国税庁

被相続人居住用家屋等確認書

被相続人居住用家屋等確認書は、建築時期や居住状況、耐震性・解体の有無、空き家の状態まで網羅的に証明する重要書類です。

相続した空き家の所在地である市区町村役場で申請します。取得に1ヶ月程度かかる場合があるため、早めの申請がポイントです。

また、買主が耐震改修や解体する際は、売却した翌年の2月15日までに工事の完了を役所が確認できないと発行不可になる恐れがあるので注意しましょう。

登記事項証明書

登記事項証明書は空き家の所在地や所有者、権利関係を証明する公的書類です。名義の移転状況や持分割合が明確になり、控除を適用できます。

登記事項証明書は管轄の法務局窓口で入手可能です。

相続登記を済ませておかないと証明書上の名義が亡くなった方のままで、売却も控除もできないため、登記手続きを早めに行いましょう。

売買契約書

売買契約書は、相続空き家を実際に売却した事実と内容を証明するための書類です。税務署は売却の時期や価格、買主を確認し、適用の可否を判断します。

確定申告時はコピーを添付しますが、税務署から原本の提示を求められる場合もあるため、必ず保管しておきましょう。

耐震基準適合証明書または建設住宅性能評価書の写し

相続した空き家を解体せずに売却し、耐震改修を行った場合は「耐震基準証明書」または「建設住宅性能評価書の写し」の提出が必要です。

木造住宅を耐震リフォームした場合は、指定の確認検査機関や建築士から耐震基準証明書を発行してもらいます。

新耐震基準に基づいて住宅性能評価を受けた場合は、専門機関から発行される建設住宅評価書の写しを提出します。

控除を申請する方は、工事後に速やかに取得しておきましょう。

戸籍謄本または相続関係説明図

「戸籍謄本」または「相続関係説明図」は被相続人と相続人の関係を証明するための書類です。

税務署は登記事項証明書で所有権移転が確認できても、相続人や控除条件の確認のために追加提出を求められる場合があります。

亡くなった方の本籍地の役所で発行できます。

書類を取得するための手続きには数日から数週間かかる場合があるため、早めに準備を進めておくことが大切です。

関連記事:空き家を売却したら確定申告は必要?ケース別の判断基準と申告方法を解説

3,000万円控除を利用する際の注意点

空き家の売却で、大きな節税メリットがある控除制度ですが、利用する際には注意すべき点がいくつかあります。

知らずに進めてしまうと、せっかくの控除が受けられなくなる可能性もあるため、事前にしっかり確認しておきましょう。

他の特例とは併用できない

控除は取得費加算の特例や未利用地の100万円控除との併用はできません。複数の特例を同時に使用すると、税負担が過度に軽減されてしまうため、1つのみが適用されます。

節税効果が高い空き家の3,000万円控除から条件を確認し、当てはまらない場合には他控除の利用を検討しましょう。

節税額を比較し、どの制度を使うのが最も有利かを事前に見極めることが重要です。

区分所有マンションには使えない

控除は一戸建てを対象とした制度であり、区分所有のマンションは適用できません。

放置された空き家の増加による問題が制度の背景にあるため、比較的管理が行き届きやすいマンションは制度の対象から外れています。

マンションを相続して売却する場合は、居住用財産の3,000万円控除が対象になる可能性があります。

「空き家特例」と「マイホーム特例」は全く違う制度なので、混同しないように注意しましょう。

関連記事:空き家売却時に発生する税金まとめ|基礎知識や負担軽減する方法を解説

相続した空き家のご相談なら湘南空き家ラボへ

控除を活用したくても、立地条件や建物の老朽化などの理由から買い手が見つからず、思うように売却が進まないケースも少なくありません。

そのまま放置してしまうと管理費の負担が続くだけでなく、倒壊や近隣トラブルのリスクも高まります。

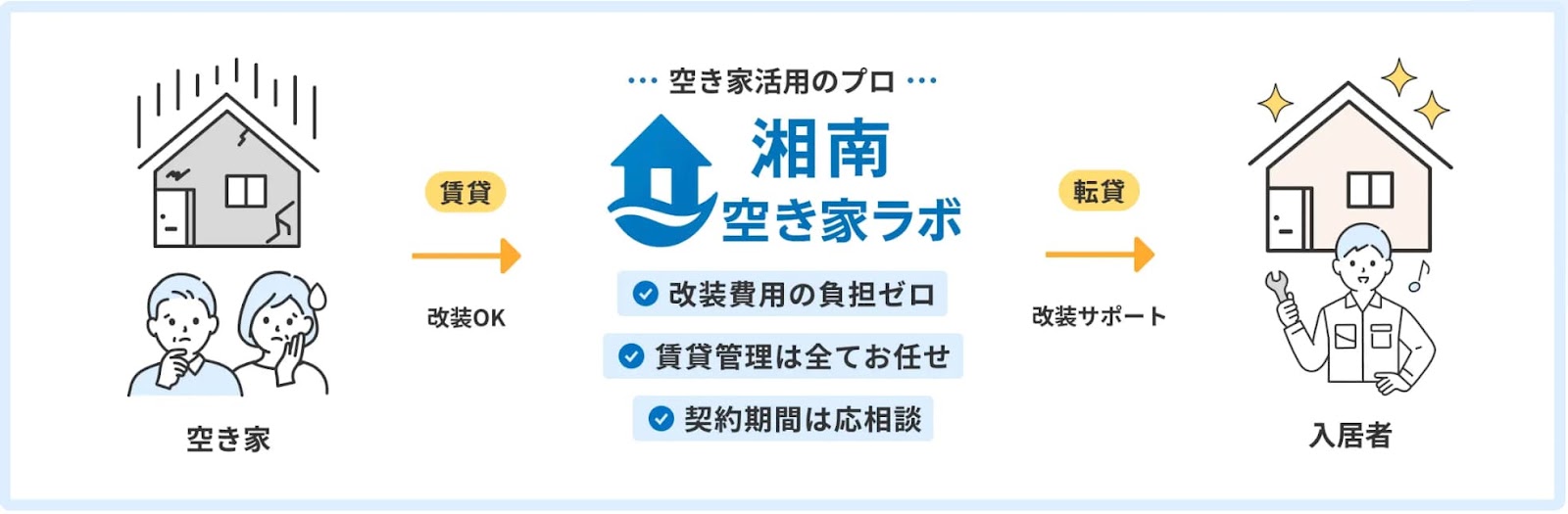

湘南空き家ラボでは空き家の売却だけなく、そのままの状態で引き取るサービスも行っています。専門家による査定や活用提案を受けることで、新たな解決策が見つかります。

「どうしたらいいか分からない」と悩んでいる方は、1人で抱え込まず「湘南空き家ラボ」にご相談ください。

<<cta-contact-sell>>